미국 반도체 3배 레버리지 ETF SOXL 주가전망 주요종목 운용사 알아보기

목차

- 미국 반도체 3배 레버리지 ETF SOXL 소개

- 미국 반도체 3배 레버리지 ETF SOXL

- 2-1. SOXL 운용사

- 2-2. SOXL 주요종목

- 2-3. SOXL 주가전망

- 결론

1.미국 반도체 3배 레버리지 ETF SOXL 소개

SOXL ETF는 미국의 반도체 설계,유통,제조,판매에 종사하는 기업들의 실적을 추종하는 미국 ETF입니다. 즉 AI 뿐만 아니라 반도체 전반을 포함하는 지수인 필라델피아 지수의 3배를 추종하는 ETF입니다. 국내에서도 서학개미들이 많이 매매하는 ETF 상품으로 잘 알려져 있습니다.

레버리지 투자는 시장의 상승 또는 하락 움직임에 2배 또는 3배로 움직이는 투자를 의미합니다. SOXL은 미국 반도체 지수의 3배를 레버리지 합니다. 즉, 필라델피아 반도체 지수가 10% 상승하면 SOXL는 30% 오르도록 설계가 되어있습니다. 물론, 반대로 10% 하락 시 SOXL은 30% 하락하게 되어있습니다.

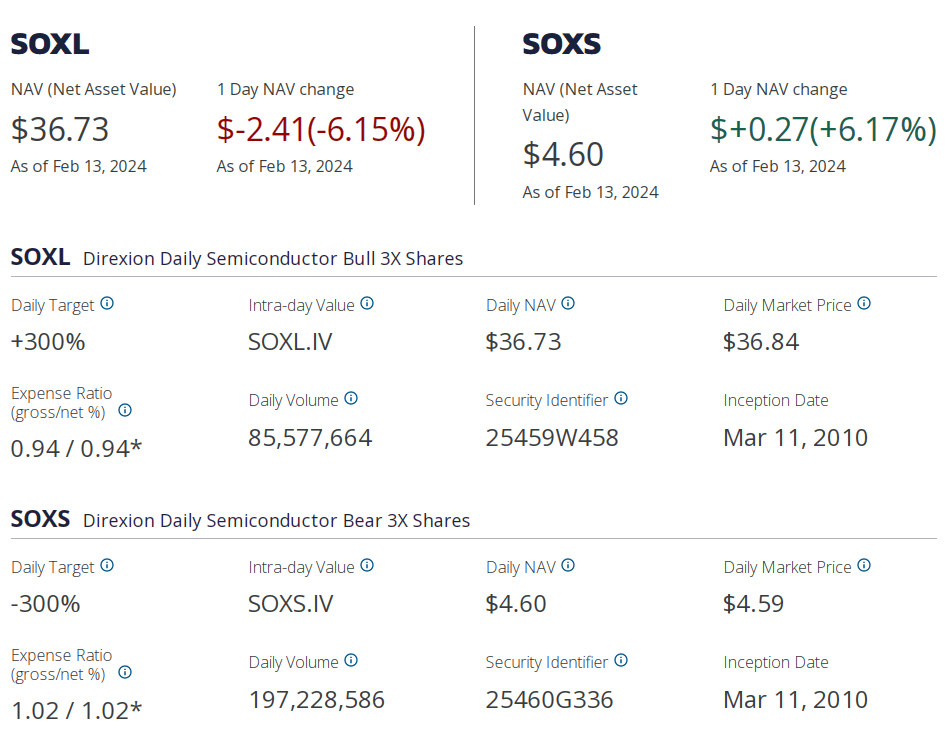

SOXL과 같은 섹터를 반대 방향으로 추종하는 -3배 레버리지 ETF는 SOXS입니다. SOXL은 일반적으로 반도체 시장이 호황이며 강세일 때 좋은 수익을 가져다주며, SOXS는 시장이 불황이며 약세일 때 좋은 수익을 가져다 줍니다.

예를 들어, 반도체 산업의 미래 전망에 대한 긍정적인 발표, 새로운 기술의 발명, 기업간 긍정적인 거래와 협상 등은 SOXL의 가격을 상승 시킬 수 있습니다. 반대로 , 부정적인 발표와, 기술의 한계, 결함 및 협상의 불발 등은 SOXS의 가격을 상승 시킬 수 있습니다.

2.미국 반도체 3배 레버리지 ETF SOXL

SOXL의 기본적인 내용을 알았다면 좀 더 세부적인 내용을 확인해보도록 하겠습니다. SOXL의 운용사는 어딘지, 주요종목 및 상위 종목에는 어떠한 기업들이 있는지, SOXL 주가전망 은 어떤지 에대해서 알아보도록 하겠습니다.

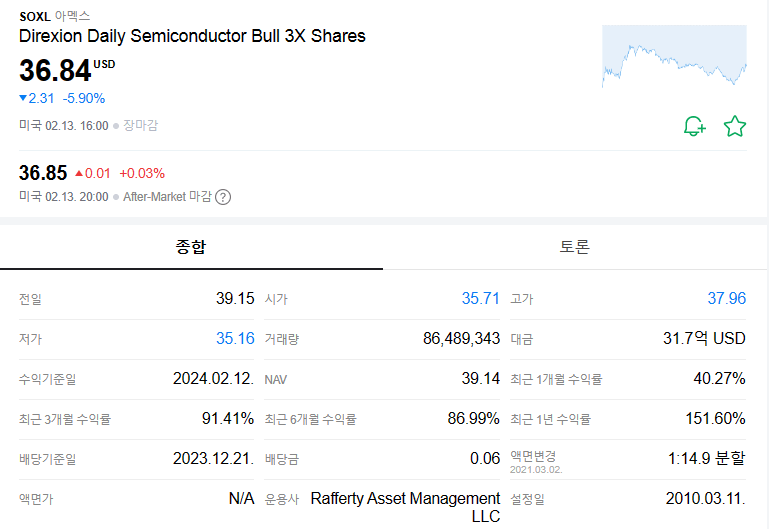

2-1. SOXL 운용사

SOXL의 운용사는 디렉시온(Direxion)입니다. 디렉시온은 미국의 자산운용사로, 레버리지 ETF를 비롯한 다양한 ETF를 운용하고 있습니다. 디렉시온의 운용 규모는 2023년 5월 기준으로 약 1,000억 달러(약 130조 원)이며, 운용 수수료는 0.94% 입니다. 수수료는 다른 ETF와 ㅂ교했을 때 저렴하지 않은 편입니다. 일반적으로, 레버리지나 인버스 수수료는 저렴하지 않으니 참고하시길 바랍니다.

2-2. SOXL 주요종목

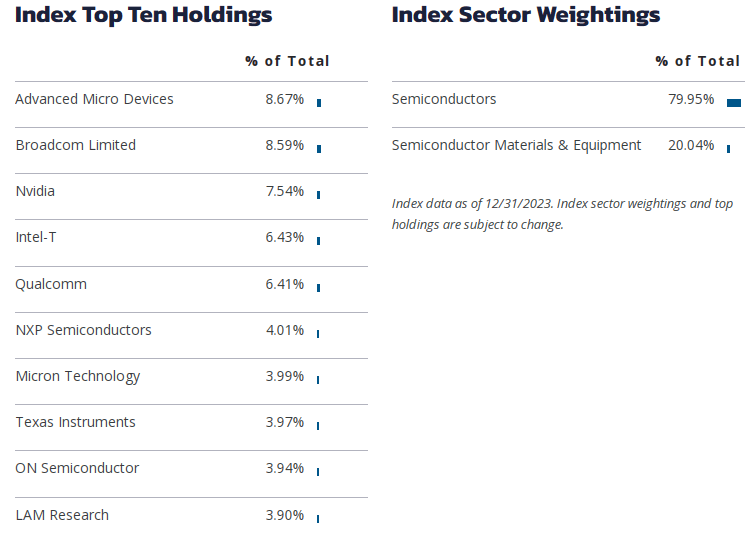

SOXL ETF에 투자한다는 것은 미국 반도체 주식에 투자하는 것과 같은 의미입니다. 결론적으로 미국 반도체 기업 중 기업 실적과 투자 전망이 좋은 기업들이 묶여있는 ETF가 SOXL이라고 할 수 있습니다. 그렇기에 SOXL의 주요종목을 살펴보면 우리에게 친근하고 익숙한 이름의 미국 반도체 기술주들을 찾아 볼 수 있습니다. 상위 주식 종목으로는 엔비디아, 브로드컴, AMD, 인텔 등이 있습니다. 미국 증권 시장에 상장되어 있는 반도체 30개 기업에 투자합니다. 이중 반도체 업체에 80%, 반도체 장비 업체에 20%를 투자하고 있습니다. 현재 가장 높은 투자 비중은 AMD 입니다.

2-3. SOXL 주가전망

그렇다면 이 포스팅에서 가장 중요한 내용인 향후 SOXL 주가전망 에 대해서 알아보도록 하겠습니다. 필라델피아 반도체지수는 AMD, ASML, 마이크론, TSMC, 인텔과 같이 반도체 설비 및 제조업체 30개로 구성된 지수입니다. 구성종목은 분기마다 각각 비중 8% 이내에서 조정되며 시총 100만 달러 이상에 150만주 이상의 주식을 발행한 종목 중 시총이 큰 30개의 종목만을 선정하기 때문에 전체 반도체 시장을 대표하기도 합니다.

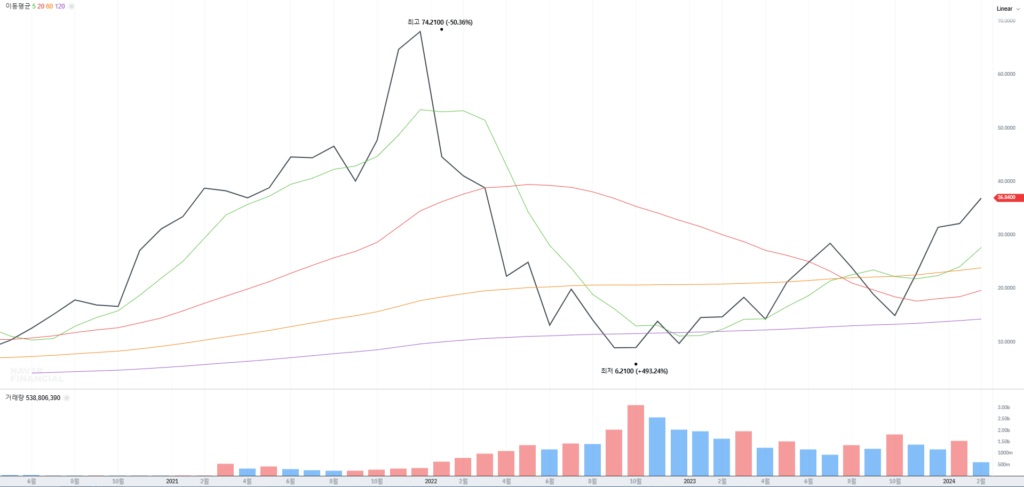

반도체는 현대 산업의 가장 중요하고 기본적인 바탕이 된다는 점에서 필라델피아 반도체지수는 경기보다 3개월 앞서는 경기신행지표로 널리 쓰이고 있습니다. 2023년은 반도체의 해라고 불리어도 부족함이 없는 한 해 였습니다. AI 수요가 급증하며 3분기부터 재고가 감소하기 시작했고 전세계적으로 반도체 업종이 강한 상승세를 보여주었기에 최근 1년 동안 SOXL 주가가 137.6%가 올랐습니다. 챗 GPT 관련한 기업들, 특히 엔비디아의 강세로 인해 많이 상승했습니다.

그렇다면 앞으로 SOXL의 주가 전망과 반도체 시장은 어떨까요?

대표적인 반도체 제조업체인 대만의 TSMC는 올해 매출 성장률을 20% 이상 전망하며 글로벌 반도체 시장이 올해에도 호황기를 맞이할 것으로 예고했습니다. 월가에서는 전세계적으로 AI 기술과 고성능 컴퓨터의 수요가 급증하며 올해 반도체 시장이 최소 20%까지 성장할 것으로 보고 있습니다.

또한, 챗GPT를 출시해 AI 산업에 불을 지폈던 오픈AI의 CEO인 샘알트먼이 5조 달러에서 7조 달러의 자금을 조달하여 “전 세계의 칩 생산 능력을 높이고, AI를 구동할 수 있는 능력을 확대하려 시도”하고 있습니다. 알트만은 막대한 자금을 조달하기 위해 아랍에미리트 정부, 소프트뱅크, TSMC 등 여러 투자자들과 협상을 진행 중이라고 밝혔습니다. 이로인해 AI관련주들이 연이어 폭등했습니다.

SOXL의 최근 1년 주가변동 입니다. 꾸준히 상승한 것으로 나타납니다. 최근 3개월 내에 반도체 상승기가 기대되며 S&P 500보다 높게 상승하고 있습니다.

결론

SOXL은 반도체 산업의 성장에 맞춰 안정적이고 높은 수익을 제공하는 ETF입니다. 반도체 시장의 움직임에 따라 3배를 추종하는 종목인 만큼 손실에 대한 부담도 큽니다.

SOXL 장점

- 단기간에 고수익을 목표로 할 수 있습니다. 상승시장에서 3배의 성과를 만들 수 있기 때문입니다.

- 반도체 시장의 흐름을 파악할 수 있습니다. 반도체는 4차 산업혁명의 핵심적인 제품이기 때문에 시장의 흐름을 파악한다면 다른 투자를 통해 수익을 실현할 수 있습니다.

- 기간에 따라 다르지만 장기적으로 시장 전체보다 높은 수익률을 노려볼 수 있습니다.

SOXL 단점

- 3배 레버리지 투자로 리스크가 매우 높습니다. 시장이 하락하면 3배로 손실을 보게됩니다. 변동폭이 크다보니 단기간에 많은 손실을 볼 수 있습니다.

- 비용이 높습니다. 미국에는 0.1% 이하의 저비용 ETF가 많은데 SOXL은 0.9%로 높은 수수료에 속합니다.

이렇게 많은 서학개미들이 투자하는 상품이지만 손실의 위험도 큰 만큼 반드시 반도체 시장의 흐름을 파악하고 신중히 투자해야합니다.

Forecast and Analysis of the U.S. Semiconductor 3x Leveraged ETF SOXL, Including Major Holdings and Management Company

Table of Contents

- Introduction to the U.S. Semiconductor 3x Leveraged ETF SOXL

- The U.S. Semiconductor 3x Leveraged ETF SOXL 2.1. Management Company of SOXL 2.2. Major Holdings of SOXL 2.3. Price Outlook of SOXL

- Conclusion

- Introduction to the U.S. Semiconductor 3x Leveraged ETF SOXL

The SOXL ETF tracks the performance of companies engaged in the design, distribution, manufacturing, and sale of semiconductors in the United States. In other words, it is an ETF that tracks three times the Philadelphia Index, which encompasses not only AI but also the entire semiconductor sector. It is well known domestically as an ETF product traded heavily by retail investors.

Leveraged investing refers to investments that move two or three times the market’s upward or downward movements. SOXL leverages three times the U.S. semiconductor index. This means that if the Philadelphia Semiconductor Index rises by 10%, SOXL is designed to rise by 30%. Conversely, if it falls by 10%, SOXL is expected to decline by 30%.

SOXL and its counterpart, the -3x Leveraged ETF, SOXS, track the sector in opposite directions. SOXL typically yields good returns when the semiconductor market is booming and bullish, while SOXS thrives when the market is bearish and in decline.

Positive announcements regarding the future outlook of the semiconductor industry, the invention of new technologies, and positive transactions and negotiations between companies can drive up the price of SOXL. Conversely, negative announcements, technological limitations, defects, and failed negotiations can increase the price of SOXS.

- The U.S. Semiconductor 3x Leveraged ETF SOXL

Now that we have a basic understanding of SOXL, let’s delve into more detailed aspects such as its management company, major holdings, and price outlook.

2.1. Management Company of SOXL

The management company of SOXL is Direxion. Direxion is an American asset management company that operates various ETFs, including leveraged ETFs. As of May 2023, Direxion’s assets under management are approximately $100 billion, with an expense ratio of 0.94%. The expense ratio is relatively high compared to other ETFs. Generally, fees for leveraged or inverse ETFs tend to be higher, so it’s important to note.

2.2. Major Holdings of SOXL

Investing in the SOXL ETF is equivalent to investing in U.S. semiconductor stocks. In essence, SOXL comprises companies in the U.S. semiconductor technology sector with strong financial performance and investment prospects. Therefore, the major holdings of SOXL include familiar names in U.S. semiconductor technology stocks such as Nvidia, Broadcom, AMD, and Intel. It invests in 30 semiconductor companies listed in the U.S., with 80% allocated to semiconductor firms and 20% to semiconductor equipment companies. Currently, AMD has the highest investment weighting.

2.3. Price Outlook of SOXL

Now, let’s explore the most crucial aspect of this post: the future price outlook of SOXL. The Philadelphia Semiconductor Index consists of 30 semiconductor equipment and manufacturing companies such as AMD, ASML, Micron, TSMC, and Intel. As it selects the top 30 companies based on market capitalization, it serves as a leading indicator of economic activity, often predicting economic trends three months ahead. 2023 was considered a year of semiconductors, witnessing a robust global semiconductor sector amid soaring demand for AI, resulting in a 137.6% increase in SOXL’s price over the past year. It surged significantly, especially due to the strength of companies related to ChatGPT.

Looking ahead, what can we expect for the future of SOXL and the semiconductor market?

Taiwan’s TSMC, a leading semiconductor manufacturer, forecasts revenue growth of over 20% this year, indicating a prosperous year ahead for the global semiconductor market. Wall Street expects the semiconductor market to grow by at least 20% this year, driven by surging demand for AI technology and high-performance computers.

Furthermore, Sam Altman, CEO of OpenAI, who ignited the AI industry with the launch of ChatGPT, is raising $7 trillion to “increase global chip production capacity and expand the ability to drive AI.” Altman is in negotiations with various investors, including the government of the United Arab Emirates, SoftBank, and TSMC, to raise substantial funds, leading to a surge in AI-related stocks.

The recent one-year price movement of SOXL indicates a steady upward trend. With expectations of a semiconductor boom within the next three months, it has been outperforming the S&P 500.

- Conclusion

SOXL is an ETF that provides stable and high returns in line with the growth of the semiconductor industry. However, as it tracks three times the market’s movements, the burden of losses can be significant.

Advantages of SOXL:

- It aims for high returns in the short term, offering three times the performance in bullish markets.

- It allows investors to understand the trends in the semiconductor market, which is crucial in the era of the Fourth Industrial Revolution.

- While the performance may vary over time, it offers the potential for higher returns compared to the overall market in the long run.

Disadvantages of SOXL:

- It carries a very high risk due to its three times leverage. Losses can be tripled if the market declines.

- It has high costs. With an expense ratio of 0.9%, SOXL falls into the category of higher-cost ETFs.

Despite being a popular investment product among retail investors, SOXL entails significant risks, requiring careful consideration and understanding of the semiconductor market trends before investing.